Większość menadżerów podejmuje decyzje, rozważając różne warianty działania. Ocenia ich opłacalność z perspektywy finansowej lub porównując do alternatywnych sposobów wydania gotówki Czy lepiej wydać na nowa kampanię milion, czy pół miliona, a resztę przeznaczyć na prototyp nowego produktu? Czy nowy projekt przyniesie 120 000 zł. NPV w rok, czy więcej? Jaki będzie koszt ryzyka?

Jednak pomijają jeden coraz bardziej krytyczny czynnik.

We współczesnym świecie tempo zmian wrasta. Coraz krótsze cykle życia produktów, coraz szybsza wymiana myśli, coraz krótsze wpisy na blogach. Przy planowaniu strategicznym 20 lat temu zakładano perspektywę 20-30 lat, później ta perspektywa ulegała tylko skróceniu. Dziś trudno mówić o planach dłuższych niż 1-2 lata. A wiele firm działa w ciągłej „bieżączce”.

Czas jest jedynym nietransferowalnym i niekompresowalnym wymiarem projektów. Pieniądze można dziś zaoszczędzić, aby wydać więcej jutro. Zakres można obciąć w jednym miejscu, aby poszerzyć w innym. Jakością też można manipulować. Czas ma stałe tempo i kierunek. Rosnące tempo oznacza, że każdy dzień jest wart coraz więcej. Coraz więcej jesteśmy w stanie zapłacić za możliwość przyśpieszenia prac, albo zaoszczędzenia czasu.

Mówi się, że po pojawieniu się budzików ludzie zaczęli mniej spać o około godzinę. Wprowadzenie pomiaru czasu dał możliwość odmierzenia jego wartości. Istnieje silna korelacja między tolerancją opóźnień w różnych kulturach, a poziomem dobrobytu. Wystarczy spojrzeć na Maroko i Niemcy. Opóźnienie to nie tylko odsunięcie korzyści w czasie, ale często utrata okazji w ogóle. Pierwsi na rynku zbierają największe marże, choć jednocześnie ryzykują najwięcej. Drudzy muszą walczyć ceną, albo dodatkowymi kosztami marketingu.

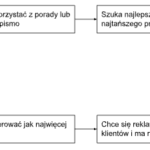

Z drugiej strony przy analizie wartości decyzji dominuje wciąż myślenie: stwórzmy dokładny model prognozujący przychody i koszty, podstawy do wzorów. W razie niepewności przeanalizujmy jeszcze raz. Znajdźmy alternatywy. Ponownie wyliczmy wskaźniki finansowe. W korporacjach dochodzi jeszcze powolność procesów decyzyjnych wynikająca z wielkości organizacji oraz rozproszenia decyzyjności. W efekcie po wielu miesiącach mamy ROI, czy NPV porównujący w arkuszu kalkulacyjnym różne scenariusze działania.

Jednak w tym czasie świat zdążył się zmienić. Wiedza o klientach, działaniach konkurencji i możliwościach technicznych urosła. Samo pokazanie wartości wskaźników finansowych nie odkryje, ile nas kosztował to, że nie podjęliśmy decyzji pół roku temu. Nie pokaże też, że generalnie nasza firma ma spore opóźnienie w podejmowaniu jakichkolwiek decyzji. Korzyści, których nie znamy nie jest nam żal utracić. Koszty, które mogliśmy ponieść niepotrzebnie bolą bardziej. Zatem dzięki dodatkowym analizom, wielu dyskusjom i komitetom udało się podnieść wrażenie kontroli nad prognozami. To naturalne postępowanie, ale niezgodne z rachunkiem ekonomicznym. Rachunek ekonomiczny musi uwzględnić utracone przez ostatnie miesiące korzyści. Czasem warto przeanalizować coś na spokojnie i dłużej, nie ma co do tego wątpliwości. Ale ile dłużej się jeszcze opłaca? O ile większy potencjał ma organizacja, która szybko podejmuje decyzje od tej opieszałej?

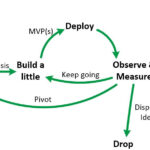

Proponuję wprowadzenie do analiz rentowności stałego kosztu naliczanego co miesiąc, który będzie odzwierciedlał opieszałość w podejmowaniu decyzji. Kwota ta doliczana byłaby za okres, w którym nie podjęto by istotnych decyzji w strategicznym projekcie, obszarze produktów, krytycznej technologii itd.

Nie wypuściliśmy żadnego nowego produktu w zeszłym roku? BACH! 500 000 zł. podatku od opieszałości. Nie znamy najnowszej technologii z naszej branży? TRACH! 1 mln zł. za opieszałość technologów. Odłożyliśmy decyzję o przyznaniu dodatkowych 2 000 zł. w 2 milionowym projekcie? TADAM! 1000 000 zł. podatku z utratę korzyści. W końcu w ten sposób ujawnimy dług strategiczny firmy. Jak wiele nam brakuje do konkurencji? Ile nas kosztuje to, że tak wolno podejmujemy decyzje i mamy 666 komitetów sterujących?

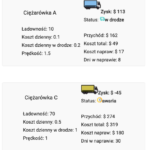

Jak wyliczyć wielkość długu? Proponuję przyjąć stawkę zależną od innowacyjności branży i skali naszego działania. Jeżeli przeciętna firma na naszym rynku generuje 10 mln sprzedaży z produktów i średni cykl życia produktu to 12 miesięcy, to przykładowo ustalmy podatek od bezwładu na poziomie sprzedaży z produktów wypuszczonych w ciągu ostatnich 12 miesięcy, dajmy na to 20% obrotów. Zatem za każdy miesiąc braku aktywnych działań rozwojowych firma powinna doliczyć sobie 167 tys. zł. podatku. Dużej dozy „eksperckości” takich szacunków nie sposób uniknąć, ale lepiej zdawać sobie sprawę z długu strategicznego, niż udawać, że wciąż jesteśmy liderami. Z drugiej strony celne inwestycje powinny stanowić podstawę odpisu od tytułowego podatku. Więc, jeżeli miesiąc wcześniej zainwestowaliśmy w nową technologię 0,5 mln zł., to jesteśmy na plusie o 333 tys. zł.

Oczywiście naliczanie podatku od opieszałości jest operacją czysto rachunkową, ale obrazowo pokazuje, jak bardzo oddalamy się od konkurencji i oczekiwań klientów.

Dlaczego warto jasno demonstrować dług strategiczny? Otóż zagrożenia na ogół widać gołym okiem. Wielokrotnie łatwiej jest nam ich unikać, niż odkrywać niewykorzystane szanse. Okazji nie widać, a tak samo jak zagrożenia obniżają naszą pozycję rynkową, jeżeli z nich nie korzystamy. Na okazje trzeba być przygotowanym, a do tego może zmotywować wizja kwot, które nam umykają z powodu opieszałości. Być może, gdyby Polaroid rozumiał jak dużo traci szans nie wchodząc na rynek fotografii cyfrowej, nadal byłby liderem? Gdyby Kodak, Xerox, Nokia, Nintendo i wiele innych…

Temat podatku od bezwładności dopadł mnie w specyficznym momencie roku, kiedy bezwład jest cnotą. W związku z tym cały zespół Octigo pragnie życzyć Wesołych Swiąt i Udanej Imprezy Noworocznej!